- Tiburones y ballenas clave han aumentado sus tenencias de ETH en el último mes.

- Incluso después de una caída de precios, ETH ve menos liquidaciones.

A pesar de la continua caída de Ethereum [ETH] precio debido al colapso de FTX, tiburones y ballenas (titulares de 100 a un millón de tokens ETH) en la red no muestran signos de desaceleración de la acumulación, datos de Santimento mostró.

Leer Ethereum [ETH] Predicción de precios 2023-2024

El colapso inesperado de FTX empujó el precio de ETH por debajo de sus niveles previos a la fusión cuando FUD invadió el mercado. Sin embargo, la cohorte de inversores de ETH que tienen entre 100 y 100 millones de tokens se mantuvo resistente.

Los datos de la plataforma de análisis en cadena mostraron que aumentaron sus tenencias de ETH en un 2,1% en el último mes. Entre el 5 y el 6 de diciembre agregaron 561.000 tokens ETH a sus bolsas, la mayor acumulación diaria en los últimos tres meses. Por contexto, la enorme acumulación hizo que las tenencias acumuladas de tiburones y ballenas regresaran a los niveles previos a la fusión.

Fuente: Sentimiento

Los compradores siguen comprando

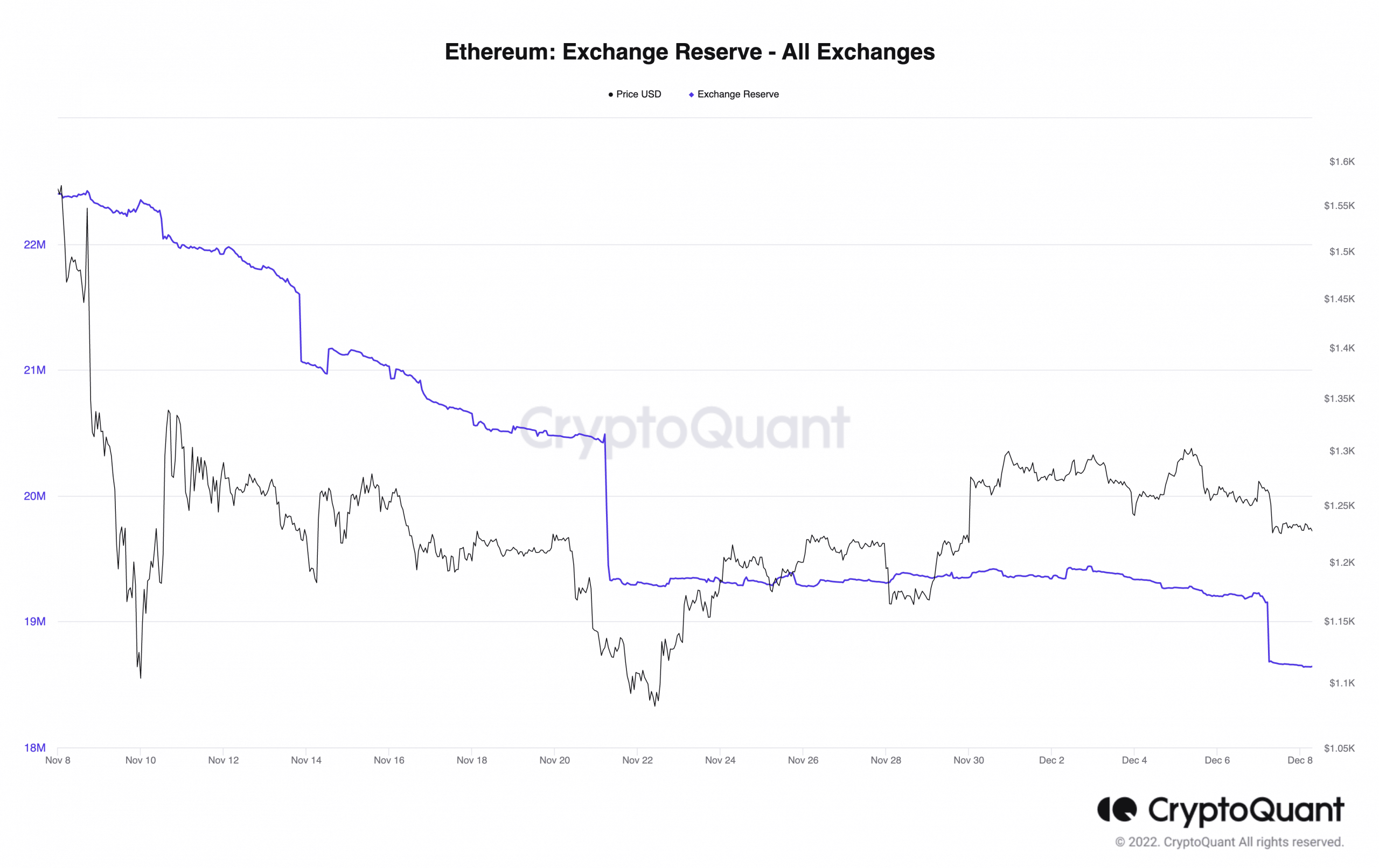

Incluso cuando el precio de ETH disminuyó en el último mes, aún registró pocas ventas masivas. Según datos de criptocuantificación, la reserva de cambio de ETH cayó un 17%. Esta disminución mostró que la cantidad de monedas ETH mantenidas en los intercambios disminuyó.

Por lo general, los inversores envían sus activos a los intercambios para venderlos, y esto generalmente aumentaría la reserva de intercambio de dicho activo. Por lo tanto, una disminución en la reserva de cambio de un activo indica que se han producido menos liquidaciones.

Fuente: CryptoQuant

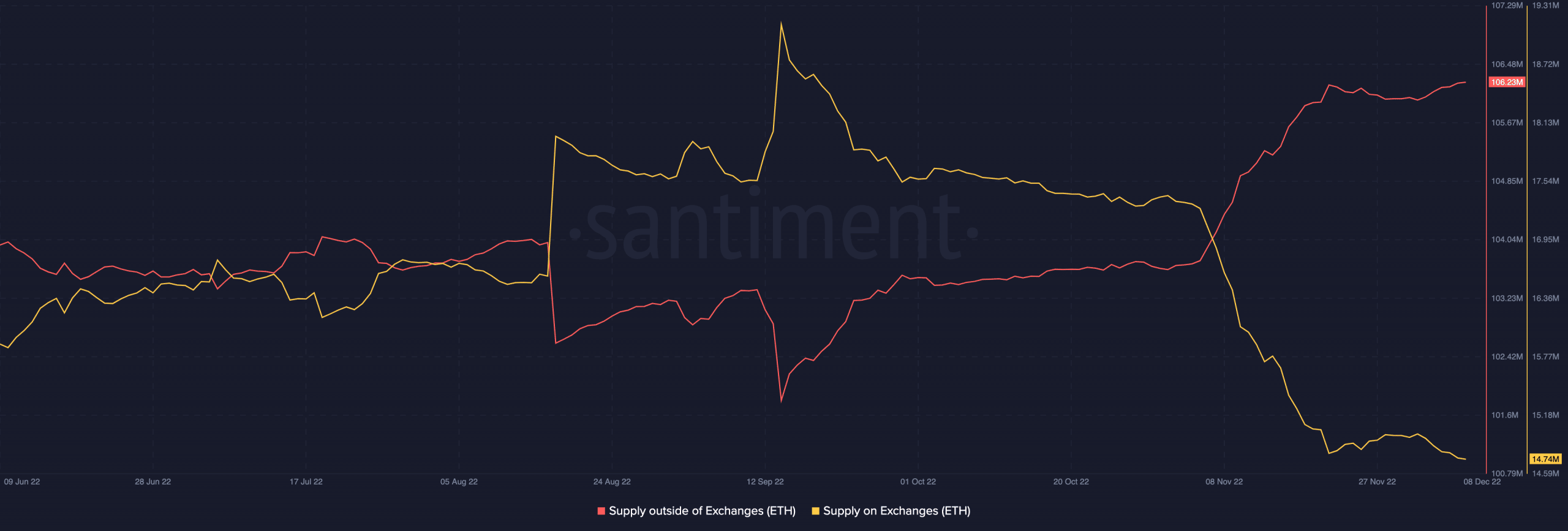

El suministro de ETH fuera de los intercambios aumentó un 3% en el mismo período.

Fuente: Sentimiento

Situando la actividad de intercambio de ETH dentro del contexto de los eventos del último mes, la disminución en la cantidad de ETH mantenida en los intercambios y el crecimiento correspondiente en la cantidad retenida fuera de los intercambios luego del colapso de FTX se debió a los temores y dudas que tenían los inversores con respecto a la seguridad de sus activos en intercambios centralizados.

De ahí la decisión de enviarlos a la autocustodia y negociarlos en bolsas descentralizadas. Algunos también se han aferrado a ellos para obtener ganancias una vez que el precio sube más tarde.

Culpar a las “manos débiles”

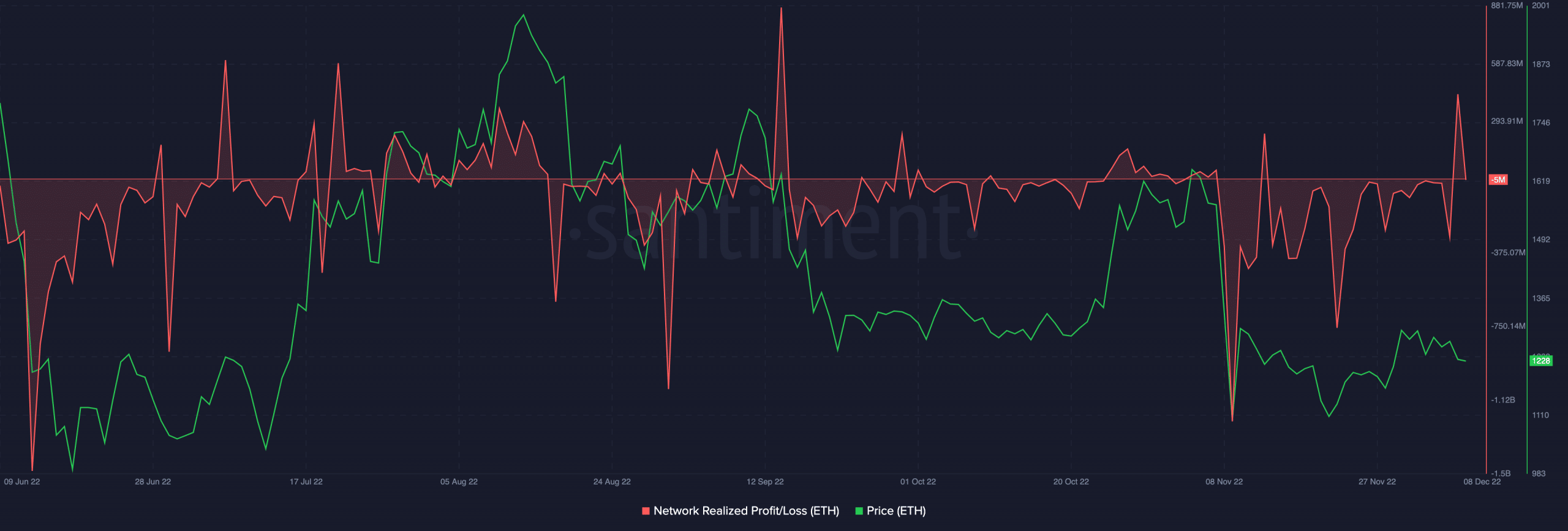

por datos de Santimento, una evaluación de las ganancias/pérdidas de la red (NPL) de ETH cuando FTX colapsó mostró una gran caída en la métrica el 9 de noviembre. Esto indicó que muchos inversionistas, en un intento por salvar sus inversiones, vendieron con pérdidas significativas, un caso clásico de capitulación a corto plazo de “manos débiles”.

A medida que el dinero nuevo intentaba ingresar al mercado para apuntalar el valor del activo, el FUD que plagaba el mercado era demasiado significativo para superarlo, y después de un salto de un día en el precio de ETH, se desplomó.

Hacia fines de noviembre, cuando el mercado general comenzó a recuperarse, la NPL de ETH volvió a caer, mostrando la salida de las “manos débiles” y el reingreso del “dinero inteligente”, lo que marcó el comienzo de un rebote local.

Fuente: Sentimiento

Aun así, desde el 22 de noviembre, el precio de ETH ha subido un 10%, según muestran los datos de CoinMarketCap.