El colapso del intercambio de criptomonedas FTX, ahora en bancarrota, ha generado muchas preocupaciones sobre las plataformas centralizadas no reguladas.

Los inversores ahora comienzan a cuestionar qué tan seguro es mantener los fondos propios en estos intercambios y han expresado graves preocupaciones sobre la toma de decisiones centralizada sin controles.

FTX tenía mil millones en el fondo de un cliente y se descubrió que estaba utilizando los criptoactivos depositados por el cliente para mitigar sus propias pérdidas comerciales.

Además, un informe reciente sugiere que la caída de numerosos intercambios de criptomonedas durante la última década ha sacado de circulación de forma permanente 1,2 millones de Bitcoin (BTC), casi el 6 % de todos los Bitcoin.

La revelación de prácticas poco éticas por parte de FTX en su declaración de quiebra ha generado pánico entre los inversores que ya están perdiendo la confianza en estas empresas comerciales centralizadas. Las salidas de intercambio alcanzaron máximos históricos de 106,000 BTC por mes a raíz del fiasco de FTX y la pérdida de confianza en los intercambios centralizados (CEX) ha empujado a los inversores hacia las plataformas de autocustodia y finanzas descentralizadas (DeFi).

Los usuarios sacaron dinero de los intercambios de cifrado y recurrieron a opciones sin custodia para intercambiar fondos. Uniswap, uno de los intercambios descentralizados (DEX) más grandes del ecosistema, registró un aumento significativo en el volumen de transacciones el 11 de noviembre, el día en que FTX se declaró en bancarrota.

Con la implosión de FTX actuando como catalizador, el comercio de DEX ha visto un aumento notable en volumen. La semana pasada, Uniswap registró más de mil millones de dólares en volumen de transacciones en 24 horas, mucho más que muchos intercambios centralizados en el mismo período de tiempo.

Aishwary Gupta, jefe de gabinete de DeFi en Polygon, le dijo a Cointelegraph que el fracaso de entidades centralizadas como FTX definitivamente ha recordado a los usuarios la importancia de DeFi:

“Las plataformas centradas en DeFi simplemente no pueden ser víctimas de prácticas comerciales turbias porque el ‘código es ley’ para ellas. Claramente, los usuarios también se dan cuenta. A raíz de la implosión de FTX, Uniswap cambió Coinbase para convertirse en la segunda plataforma más grande para negociar Ethereum después de Binance. Dado que las plataformas descentralizadas están a cargo de contratos inteligentes auditables y transparentes en lugar de personas, simplemente no hay forma de que la corrupción o la mala gestión entren en la ecuación”.

Según los datos de Token Terminal, el volumen diario de operaciones de los intercambios perpetuos alcanzó los 5.000 millones de dólares, que es el volumen diario de operaciones más alto desde el colapso de Terra en mayo de 2022.

Reciente: regulación criptográfica de Canadá: ETF de Bitcoin, licencias estrictas y un dólar digital

Cointelegraph contactó a PalmSwap, un intercambio perpetuo descentralizado, para comprender el comportamiento de los inversores a raíz de la crisis de FTX y cómo ha afectado a su plataforma en particular. Bernd Stöckl, director de productos y cofundador de Palmswap, le dijo a Cointelegraph que el intercambio ha visto un aumento significativo en los volúmenes de negociación.

“El uso de DeFi seguramente aumentará gracias a la caída de FTX. Se dice que Crypto.com, Gate.io, Gemini y algunos otros intercambios centralizados están en problemas”, dijo, y agregó: “Con la caída de tantos CEX, la confianza en las billeteras de custodia es muy baja y las ventajas de DeFi seguramente disminuirán. ser adoptado por más usuarios”.

Elie Azzi, cofundador y proveedor de infraestructura DeFi VALK, cree que el aumento en los volúmenes de DEX podría ser el comienzo de una tendencia a más largo plazo, dada la renuencia general de los comerciantes a confiar sus activos en CEX. Le dijo a Cointelegraph:

“Los DEX están innovando a un ritmo mucho más rápido que sus contrapartes, y los tiempos de ejecución y liquidación se vuelven casi instantáneos en ciertas cadenas. La tendencia es que los DEX están desarrollando la usabilidad y la interfaz de usuario de los CEX, mientras mejoran la lógica en el back-end. Combinado con las características únicas que brindan los DEX, incluida la autocustodia, la capacidad de comerciar desde la propia billetera y retener el control de las claves privadas”.

Agregó que las plataformas CEX podrían ver controles más estrictos e iniciativas de transparencia, pero esta “transparencia existiría prima facie en DeFi completo. Más bien, nadie necesitaría confiar en los CEX con activos, y cualquier actividad, ya sea comercio, provisión de liquidez o de lo contrario, se registraría en tiempo real en la cadena”.

La lucha de DeFi con los ataques dirigidos

Si bien los protocolos DeFi han visto un aumento significativo después de las fallas de los intercambios centralizados, el propio ecosistema naciente ha sido un objetivo principal para los piratas informáticos en 2022.

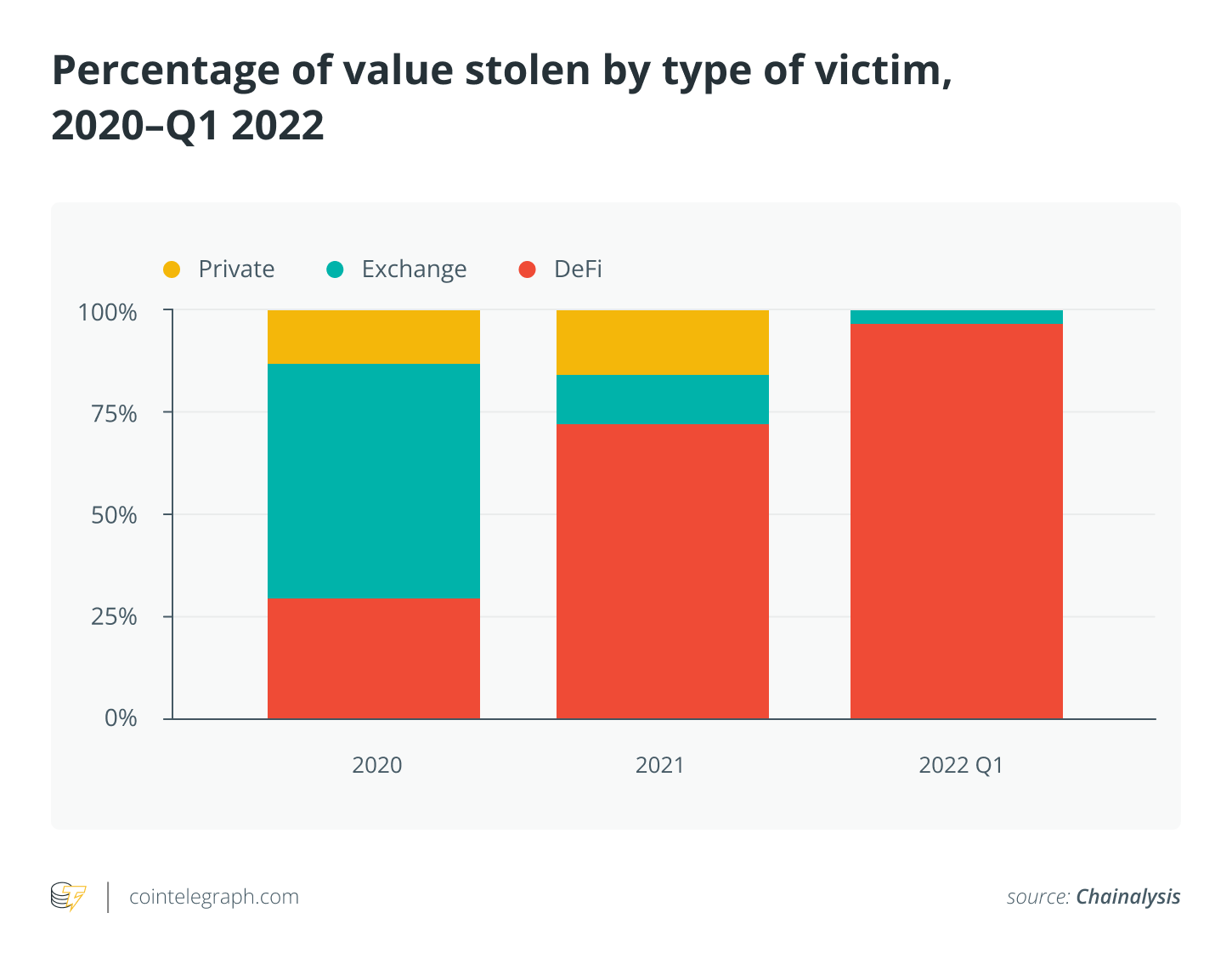

Según los datos del grupo de criptoanálisis Chainalysis, casi el 97 % de todas las criptomonedas robadas en los primeros tres meses de 2022 se tomaron de los protocolos DeFi, frente al 72 % en 2021 y solo el 30 % en 2020.

Algunas de las mayores hazañas de DeFi de 2022 incluyen la explotación de la red Ronin en marzo que resultó en una pérdida de fondos por valor de $ 620 millones. El hackeo del puente Wormhole perdió $320 millones y el puente Nomad se vio comprometido por $190 millones. Solo en octubre, se robaron 718 millones de dólares en criptoactivos de 11 protocolos DeFi diferentes.

La mayoría de los ataques en el ecosistema DeFi se han producido en puentes entre cadenas, que Jordan Kruger, director ejecutivo y cofundador del protocolo de staking de DeFi Vesper Finance, cree que no deben considerarse como explotaciones de DeFi.

“Una proporción sustancial de esos exploits (aproximadamente $ 3 mil millones este año) han sido ataques de puente. Los puentes no son tanto ‘DeFi’ como infraestructura. Las pérdidas de CEX eclipsan este número en un orden de magnitud. Dicho esto, DeFi mejorará y se volverá más seguro más rápido que sus contrapartes centralizadas debido a su capacidad para iterar más rápido. Esto es similar a la forma en que Linux se benefició enormemente de un enfoque de código abierto y ha logrado una sólida reputación de seguridad y adopción fenomenal”, dijo a Cointelegraph.

DeFi se basa en el espíritu de la verdadera descentralización y el proceso de toma de decisiones a menudo se automatiza mediante el uso de contratos inteligentes. Si bien DeFi intenta eliminar la intervención humana, las vulnerabilidades aún surgen a través de diferentes medios, ya sea una codificación deficiente de contratos inteligentes o violaciones de datos confidenciales.

Lang Mei, CEO de AirDAO, le dijo a Cointelegraph que la tecnología DeFi naciente es propensa a algunos errores y problemas, pero hay que recordar que la mayoría de los ataques “se han relacionado con préstamos o puentes entre cadenas, puede ser un desafío inmenso prevenir vulnerabilidades”. en tecnología que es radicalmente nueva y a menudo tiene un programa de desarrollo muy acelerado debido a la competencia”.

Sugirió medidas adicionales que los desarrolladores pueden tomar para minimizar la probabilidad de código explotable en sus aplicaciones descentralizadas, como “la piratería informática, los programas de recompensas por errores y la incentivación de redes de prueba son herramientas valiosas para ayudar a identificar y corregir errores. También se pueden usar para atraer e involucrar a los usuarios, por lo que es esencialmente beneficioso para todos desde la perspectiva del equipo. La descentralización del poder de gobierno también es importante a través de la distribución del suministro de tokens y salvaguardas, como billeteras de firmas múltiples”.

Till Wendler, cofundador del ecosistema DApp de propiedad comunitaria Peaq, le dijo a Cointelegraph que es difícil eliminar las fallas relacionadas con los humanos en los contactos inteligentes y el diseño.

“La auditoría de seguridad de contratos inteligentes más exhaustiva solo lo lleva hasta cierto punto: algunas vulnerabilidades son el resultado de la forma en que los contratos inteligentes interactúan entre sí en el ecosistema más amplio, no solo de sus fallas de diseño intrínsecas”, dijo, afirmando: “Dicho esto, el espacio DeFi definitivamente ahora está en mejor forma de lo que solía estar, y está trabajando en sus propias mejores prácticas de seguridad sobre la marcha, volviéndose más y más confiable por horas”.

Mitchell Amador, director ejecutivo del protocolo de recompensas por errores Immunefi, le dijo a Cointelegraph que DeFi puede recibir ayuda de la progresión en el departamento de seguridad:

“Hay una gran explosión de tecnología de seguridad que se construye silenciosamente en segundo plano para abordar el problema de seguridad desde todos los ángulos”.

“Con el tiempo, dadas las innovaciones en UX y seguridad, así como las características inherentes de transparencia de DeFi, DeFi podría superar permanentemente las plataformas centralizadas, pero esta dinámica también depende del comodín de las regulaciones”, agregó Amador.

El colapso de las plataformas centralizadas en 2022 y el posterior aumento de los servicios sin custodia y DeFi a su paso es sin duda una señal de tiempos de cambio. Sin embargo, según muchos en el espacio de las criptomonedas, el factor más crucial en la saga FTX fue la falta de comprensión y diligencia debida por parte de los inversores en criptomonedas.

Innumerables expertos en criptografía han estado abogando por la autocustodia y el uso de la plataforma descentralizada desde hace bastante tiempo. Barney Chambers, el cofundador de Umbria Network, le dijo a Cointelegraph:

“El espacio de las criptomonedas sigue siendo el salvaje oeste de las finanzas. Aquí hay algunos consejos para garantizar que los fondos estén seguros: nunca conecte su billetera a un sitio web en el que no confíe, mantenga sus llaves en un lugar confiable como una billetera de hardware, nunca confíe en extraños anónimos en Internet cuando solicite ayuda, y siempre [do your own research]!”

En la actualidad, la única forma en que los inversores pueden asegurarse de que sus fondos estén protegidos es exigir a las partes en las que están invirtiendo que brinden información transparente y clara sobre toda la contabilidad y confiar en soluciones sin custodia en términos de billeteras y lugares de negociación.

Darren Mayberry, jefe de ecosistema del protocolo operativo descentralizado dappOS, le dijo a Cointelegraph que los servicios sin custodia deberían ser el camino a seguir para los inversores.

Reciente: Sostenibilidad: ¿Qué necesitan las DAO para tener éxito a largo plazo?

“La rendición de cuentas y las auditorías deben ser procedimientos estándar para todos los inversores, la diligencia debida es una parte natural del negocio, al igual que la verificación de hechos y la investigación. En cuanto a las billeteras sin custodia, son la forma de almacenamiento más confiable que transfiere la responsabilidad únicamente a su propietario y, por lo tanto, niega la posibilidad de riesgos de contraparte”, explicó.

Las plataformas DeFi pueden tener su propio conjunto de vulnerabilidades y riesgos, pero los observadores de la industria creen que la diligencia debida adecuada y la reducción del error humano podrían hacer que el ecosistema naciente de las plataformas DEX sea una opción preferida sobre las plataformas CEX.